8月30日晚间,中信建投发布2022年半年报2022年上半年,公司实现营业收入144.23亿元,同比增长17.01%,归属于上市公司股东的净利润43.75亿元,同比下降3.4%

具体来看,中国证券投资银行业务板块实现营业收入27.77亿元,同比增长44.55%,理财业务板块实现营业收入29.86亿元,同比增长5.78%,交易机构客服业务板块实现营业收入41.54亿元,同比增长0.91%,资产管理业务板块实现营业收入6.4亿元,同比增长12.29%。

上半年营收增长,但净利润下降为什么记者致电中国证券投资公司董秘办和证券机构询问半年报业绩情况,未能打通记者还将采访函发至中信建投董秘的邮箱截至记者发稿,尚未收到回复

记者翻阅半年报发现,上半年中信建投期货经纪,融资融券业务下滑,是净利润同比下滑的原因。

半年报还显示,公司基本每股收益0.52元,同比下降5.45%公司不分配利润或公积金转增股本截至8月30日收盘,中信建投股价为25.6元/股,市值1985.71亿元

期货经纪,融资融券业务下降。

半年报显示,上半年中信建投期货经纪业务交易规模小于去年同期截至报告期末,中信建投期货累计实现代理交易额6.70万亿元,同比下降5.10%其中,商品期货代理交易额4.99万亿元,同比下降5.20%,金融代理交易额1.71万亿元,同比下降4.61%

对于上半年券商期货业务下滑的原因,一位期货行业资深人士对《华夏时报》记者表示:一是经纪业务竞争变得激烈虽然期货市场总保证金持续增加,但手续费和利息收入仍在下降,二是资产管理和投资收益下降,这与今年股市商品等资产投资难度加大有关,第三,当期业务收入下降主要与基差收窄和息差下降有关另外,去年期货业务的基数比较高

对于下半年的发展前景,中信建投期货表示,将积极推进具有期货特色的理财业务。

此外,上半年中国证券投资有限责任公司融资融券业务也有所下降半年报显示,公司融资融券业务余额593.73亿元,较2021年末下降11.40%,公司融资融券利息收入居行业第10位

中信建投在半年报中表示,受市场环境影响,上半年全市场融资融券规模下降。

领先的投资银行业务

半年报显示,截至2022年6月30日,中信建投总资产为4653.14亿元,较2021年12月31日增长2.77%,归属于公司股东的权益为888.68亿元,较2021年12月31日增长11.34%。

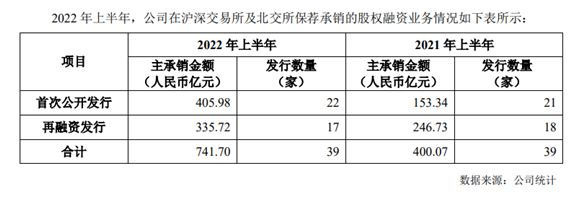

值得一提的是,上半年中信建投投行业务保持行业领先地位报告期内,中信建投完成39个股权融资项目,本金承销金额741.7亿元,位居行业第二

其中,IPO主承销商22家,主承销金额405.98亿元,位居行业第二。

此外,公司已完成8个可转债项目,本金承销金额223.69亿元,项目数量和金额均居行业第一。

项目储备方面,截至报告期末,公司在审IPO项目92个,居行业第二位,其中上交所主板13个,科技创新板17个,深交所主板12个,创业板38个,北交所12个在审股权再融资项目22个,居行业第二

旗下基金业绩增长

2022年中报显示,2022年上半年,其中信建投基金资产管理规模为753.48亿元,较2021年末增长25.79%。

其中,公募基金管理规模554.57亿元,较2021年末增长14.84%,中信建投基金及子公司元大信资本管理有限公司专户产品管理规模为198.91亿元,较2021年末增长71.34%。

截至报告期末,中信建投基金已管理39只公募基金在可参与市场收益排名的33只基金中,有18只基金排名在前50%,11只基金排名在前30%,4只基金排名在前20%,2只基金排名在前10%公募基金的投资业绩稳步发展

下半年券商将如何发力。

2022年下半年,在资本市场有望全面推进主板注册制改革的背景下,中信建投在半年报中提到了对投行板块的展望。

一是股权融资业务中信建投表示,将继续推进内地与香港的投行业务融合,继续扩大在香港市场的业务范围,实现中概股回归,港股私有化,跨境收购等不同类型产品的多元化发展

第二,债务融资业务中信建投表示,将力争持续形成非金融企业债务融资工具,金融债,公司债等新的项目储备在国际业务方面,中信建投国际表示将继续积极拓展中资企业海外债务项目

第三,财务咨询业务中信建投表示,将不断提升在上市公司破产重整,债务重组财务顾问领域的优势并将积极发展优质上市公司等优质成长期科技型中小企业,做好北交所保荐业务的项目储备

针对下半年如何提升券商业绩的问题,信达证券首席分析师刘景德对《华夏时报》记者表示,下半年券商应重点从几个方面提升业绩:一是扩大两融业务收入目前股指处于相对低位,市场前段时间有所反弹在这种情况下,有必要加强这两项金融服务如果两项金融服务有所改善,对券商业绩有一定的正面作用,二是推广自营业务近期新能源等品种有所反弹券商要踩准市场节奏,抓住主力热点,然后利用市场反弹的机会减少损失,争取更大的利润,第三,加大投资银行业务的投入,包括并购,辅导上市公司等通过这些手段,券商可以降低业绩下滑的风险

市场资深人士余对《华夏时报》记者表示,一方面,未来券商要提高业绩,需要挖潜增效比如从政策上看,综合注册制逐步推进,给券商投行等业务带来有利困难,另一方面,权益类资产在家庭资产配置中的比重不断提高,为财富管理和资产管理业务提供了良好的机会客户机构化趋势和券商产品化能力是券商竞争的方向在机构化时代,券商的竞争力将来自于优秀的产品竞争力

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。